Panduan Ekspor

Ekspor merupakan kegiatan mengeluarkan barang dari daerah pabean Indonesia ke daerah pabean negara lain. Biasanya proses ekspor dimulai dari adanya penawaran dari suatu pihak yang disertai dengan persetujuan dari pihak lain melalui sales contract process, dalam hal ini adalah pihak Eksportir dan Importir. Proses pembayaran untuk pengiriman ini dapat melalui metode Letter of Credit (L/C) atau non-L/C, masing-masing metode memiliki risiko dan keuntungan tersendiri.

Sumber : Kementerian Perdagangan RI

Indonesia dan Perdagangan Bebas

Indonesia adalah anggota dari Association of Southeast Asian Nations (ASEAN) yang saat ini telah mengembangkan kebijakan ASEAN Free Trade Area (AFTA) yang berusaha menurunkan tarif intra-regional di antara anggotanya melalui Common Effective Preferential Tariff (CEPT) Scheme. Tarif ini menuntut anggotanya menerapkan tarif 0-5%.

Sudah lebih dari 99% produk di CEPT Inclusion List (IL) of ASEAN-6, yang terdiri dari Negara-negara seperti Brunei Darussalam, Indonesia, Malaysia, Filipina, Singapura dan Thailand telah menerapkan tarif 0-5%, sedangkan Negara lain seperti Kamboja, Laos, Myanmar dan Vietnam masih dalam tahap perkembangan untuk menerapkan tariff tersebut.

Saat ini Indonesia juga tidak hanya mengembangkan kebijakan pasar bebas di antara anggota ASEAn saja tetapi kini telah mengembangkan kerjasama dengan Negara lain juga di antaranya adalah melalui:

- ASEAN-Australia-New Zealand, informasi lebih kanjut dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=aseanausnz atau http://aanzfta.asean.org/

- ASEAN-Cina, informasi lebih kanjut dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=indonesiachina atau http://www.asean-cn.org

- ASEAN-Korea, informasi lebih kanjut dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=aseankorea, http://www.akfta.net/ atau http://www.aseankorea.org/

- ASEAN-India, informasi lebih kanjut dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=aseanindia

- Indonesia-Jepang (IJ-EPA), informasi lebih lanjut dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=ijepa

- Dan kerjasama bilateral lain yang informasinya dapat diakses di http://ditjenkpi.kemendag.go.id/index.php?module=PKEKI

Panduan Dasar Ekspor

Ekspor merupakan kegiatan mengeluarkan barang dari daerah pabean Indonesia ke daerah pabean negara lain. Biasanya proses ekspor dimulai dari adanya penawaran dari suatu pihak yang disertai dengan persetujuan dari pihak lain melalui sales contract process, dalam hal ini adalah pihak Eksportir dan Importir. Proses pembayaran untuk pengiriman ini dapat melalui metode Letter of Credit (L/C) atau non-L/C, masing-masing metode memiliki risiko dan keuntungan tersendiri.

1. Vocabulary

ISTILAH | Deskripsi/Definisi |

Advance Payment | Metode pembayaran dengan pembayaran cash terhadap eksportir terlebih dahulu |

Advising Bank | Pihak yang diminta oleh issuing Bank untuk menyampaikan L/C langsung atau melalui Bank lain kepada Beneficiary |

Applicant | Pihak yang mengajukan aplikasi pembukaan L/C kepada issuing Bank |

Bill of Exchange | Surat perintah tidak bersyarat untuk membayar sejumlah uang tertentu kepada seseorang yang disebut namanya atau kepada orang yang ditunjuknya pada tanggal pembayaran; agar supaya surat perintah itu berlaku sebagai surat wesel, maka isinya harus memuat syarat-syarat yang ditetapkan dalam undang-undang antara lain memuat perkataan "Surat Wesel" |

Bill of Lading | Bukti terima dari shipping agent |

Clean collection | Dokumen dasar penagihan yang hanya dari financial document saja |

Commercial document | dokumen seperti Bil of Lading, Invoice, packing list, SKA dan lain lain |

Document against payment (D/P) | Bank Penagih menyerahkan dokumen kepada importer setelah importir melakukan pembayaran penuh |

Document against acceptance (D/A) | Bank penagih diperbolehkan untuk mengirimkan dokumen setelah importer menyetujui (akseptasi) Bill of exchange atau wesel yang disetujui dalam jangka waktu tertentu (biasanya 30, 60, 90 atau 180 hari dari akseptasi) |

Document against payment (D/P) | Bank Penagih menyerahkan dokumen kepada importer setelah importir melakukan pembayaran penuh |

Documentary collection | Dokumen penagihan yang berdasarkan commercial document saja ataufinancial document ditambah commercial document |

EMKL | Ekspedisi muatan kapal laut |

Financial document | Dokumen keuangan yang memiliki nilai nominal seperti wesel atau bill of exchange |

Harga Dasar (HD) | adalah tingkat harga ekspor tertinggi yang tidak terkena Pajak Ekspor |

Harga Ekspor (HE) | adalah harga yang ditetapkan Menteri Keuangan setiap akhir bulan berdasarkan harga rata-rata di pasar internasional 2 (dua) minggu terakhir berupa harga FOB untuk menghitung Pajak Ekspor terhadap barang |

Harga Patokan Ekspor (HPE) | adalah harga yang ditetapkan oleh Menteri Perindustrian dan Perdagangan untuk menghitung Pajak Ekspor yang menggunakan tarip advalorem terhadap barang |

Incoterm | International Commercial Terms adalah istilah-istilah (seperangkat kode tiga huruf) yang digunakan dalam perdagangan internasional untuk mengatur agar tidak terjadi kesalahan interpretasi dalam pembuatan kontrak |

Issuing Bank | Pihak yang menerbitkan L/C atas dasar permintaan applicant |

Konsinyasi/Consignment | Metode pembayaran dalam ekspor yang menggunakan Importir sebagai perantara/penjual yang akan menjual barang ekspor tersebut kepada final Buyer |

Pengiriman barang terlebih dahulu kepada importer sebagai perantara antara eksportir atau produsen dengan final buyer | |

L/C Advice | |

L/C Usance | L/C yang pencairannya dilakukan setelah ada penyerahan dokumen yang lengkap kepada negotiating bank |

L/C Insight | L/C yang pencairannya tidak dilakukan langsung setelah ada penyerahan dokumen, namun setelah jangka waktu tertentu sesuai dengan akseptasi jangka waktu tertentu |

Letter of Inquiry | Surat permintaan suatu komoditas tertentu dari Importir |

Negotiating Bank | Bank yang diberi kuasa oleh issuing Bank untuk melakukan negosiasi (mengambil alih L/C) |

Open Account | Mengirim barang telebih dahulu kepada importir, pembayaran akan barang ekspor dilakukan setelah barang diterima oleh importer |

Offer sheet | Surat penawaran dari supplier |

Order Sheet | Surat pemesanan barang tertentu yang dikirimkan Importir |

Purchase order | Dokumen yang dikeluarkan oleh buyer atau seller yang menunjukkan pembelian jenis barang sejumlah tertentu beserta keterangan lainnya |

2. Mengapa Ekspor

Faktor-faktor yang dapat mendorong produsen atau pelaku usaha melakukan kegiatan ekspor antara lain:

1. Komoditas Tradisional

Biasanya sebuah perusahaan memproduksi suatu komoditas sebagai lanjutan atau sisa-sisa peninggalan ekonomi jaman kolonial seperti karet, kopi, teh, lada, tengkawang, timah, tembaga dan hasil tambang sejenis lainnya. Hal ini kemungkinan berlanjut menjadi kegiatan ekspor sekarang ini

2. Optimalisasi Laba

Selain menjual suatu produk dalam negeri, dengan ekspor, sebuah perusahaan mampu memperluas daerah penjualan sampai ke luar negeri, selain itu jenis barang yang ditawarkan menjadi tidak terbatas untuk konsumen dalam negeri saja

3. Penelusuran Pasar

Bagi perusahaan yang mempunyai pasar domestik yang kuat, ekspor merupakan peluang untuk melakukan diversifikasi pasar yang dapat memperkuat kedudukan komoditas yang diperdagangkan

4. Pemanfaatan kelebihan kapasitas (Excess Capacity)

Jika kapasitas produksi suatu industri masih belum melebih kapasitas mesin maka sisa kapasitasnya (idle capacity) dapat digunakan untuk memenuhi pasar ekspor

5. Export Oriented Products

Terdapat industri-industri padat karya yang sengaja dipindahkan dari Negara-negara industri seperti Jepang, Korea, Taiwan atau Singapura ke Indonesia dengan tujuan relokasi industri pabrik sepatu, garment, dan sejenisnya

6. Wisma Dagang atau Trading House

Saat ini Pemerintah mengembangkan konsep trading house, seperti yang dikembangkan Jepang, sehingga akan memudahkan eksportir dalam melakukan penetrasi pasar Internasional. Trading House ini akan membantu eksportir menganalisis pasar atau mengidentifikasi Pembeli dan memberikan informasi lainnya yang bermanfaat terkait dengan kondisi pasar di Negara di mana wisma tersebut berada

7. Komoditas Berdaya Saing Tinggi

Produk-produk yang berbahan asli Indonesia dan mempunyai keunggulan tersendiri (absolute advantage) atau produk lain yang memiliki keunggulan komparatif (comparative advantage) memiliki peluang untuk pasar ekspor. Misalnya bahan-bahan seperti karet alam, kayu hutan tropis, agrobisnis, kerajinan dan lainnya, semua memiliki daya saing yang cukup tinggi di pasar ekspor

3. Langkah Ekspor

Langkah-langkah melakukan ekspor di Indonesia, berisikan diagram alir dari kegiatan ekspor, mulai dari lisensi, pemesanan, pengapalan, dan pembayaran.

3.1. Syarat Menjadi Eksportir

Untuk menjadi sebuah Perusahaan ekspor harus memenuhi ketentuan-ketentuan sebagai berikut:

- Badan Hukum, dalam bentuk :

- CV (Commanditaire Vennotschap)

- Firma

- PT (Perseroan Terbatas)

- Persero (Perusahaan Perseroan)

- Perum (Perusahaan Umum)

- Perjan (Perusahaan Jawatan)

- Koperasi

2. Memiliki NPWP (Nomor Wajib Pajak)

3. Mempunyai salah satu izin yang dikeluarkan oleh Pemerintah seperti:

- Surat Izin Usaha Perdagangan (SIUP) dari Dinas Perdagangan

- Surat Izin Industri dari Dinas Perindustrian

- Izin Usaha Penanaman Modal Dalam Negeri (PMDN) atau Penanaman Modal Asing (PMA) yang dikeluarkan oleh Badan Koordinasi Penanaman Modal (BKPM)

- Memiliki Angka Pengenal Ekspor (APE)

Eksportir ini dapat diklasifikasikan menjadi:

a. Eksportir Produsen, dengan syarat:

- Sebagai Eksportir Produsen dalam upaya memperoleh legalitasnya seyogyanya memenuhi persyaratan yang ditetapkan yaitu mengisi formulir isian yang disediakan oleh Dinas Perindag di Pemerintah Daerah Kabupaten/Kota atau Propinsi, dan Instansi teknis yang terkait.

- Memiliki Izin Usaha Industri

- Memiliki NPWP

- Memberikan Laporan realisasi ekspor kepada Dinas Perindag atau instansi dan pejabat yang ditunjuk (secara berkala setiap tiga bulan) yang disyahkan oleh Bank Devisa dengan melampirkan surat pernyataan seperti: tidak terlibat tunggakan pajak, tidak terlibat tunggakan perbankan, tidak terlibat masalah kepabeanan.

b. Eksportir Bukan Produsen, dengan syarat:

- Sebagai Eksportir bukan Produsen untuk memperoleh legalitas seyogyanya memenuhi persyaratan yang ditetapkan, yaitu mengisi formulir isian yang disediakan oleh Dinas Perindag di Pemerintah Daerah Kabupaten/Kota atau Propinsi dan Instansi teknis yang terkait

- Memiliki Surat Izin Usaha Perdagangan

- Memiliki NPWP

Memberikan Laporan realisasi ekspor kepada Dinas Perindag atau instansi/pejabat yang ditunjuk (setiap tiga bulan) yang disyahkan oleh Bank Devisa dengan melampirkan surat pernyataan seperti tidak terlibat tunggakan pajak, tidak terlibat tunggakan perbankan, tidak terlibat masalah kepabeanan.

3.2. Empat Tahapan Utama Dalam Ekspor (Menggunakan L/C)

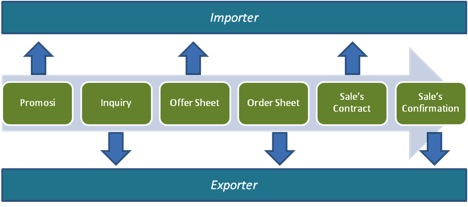

1. Sales Contract Process

Sales contract adalah dokumen/surat persetujuan antara penjual dan pembeli yang merupakan follow-up dari purchase order yang diminta importer. Isinya mengenai syarat-syarat pembayaran barang yang akan dijual, seperti harga, mutu, jumlah, cara pengangkutan, pembayaran asuransi dan sebagainya. Kontrak ini merupakan dasar bagi pembeli untuk mengisi aplikasi pembukaan L/C kepada Bank.

a. Promosi

Kegiatan promosi komoditas yang akan diekspor melalui media promosi seperti iklan di media elektronik, majalah, Koran, pameran dagang atau melalui badan/lembaga yang berhubungan dengan kegiatan promosi ekspor seperti Ditjen PEN, Kamar Dagang dan Industri, Atase perdagangan dan lain sebagainya

b. Inquiry

Pengiriman surat permintaan suatu komoditas tertentu oleh Importir kepada eksportir (letter of inquiry). Biasanya berisi deskripsi barang, mutu, harga dan waktu pengiriman

c. Offer Sheet

Permintaan Importir akan ditanggapi melalui offer sheet yang dikirimkan eksportir. Offer sheet ini berisikan keterangan sesuai permintaan Importir mengenai deskripsi barang, mutu, harga dan waktu pengiriman. Selain itu pada offer sheet ini biasanya ditambahkan tentang ketentuan pembayaran dan pengiriman sample/brochure

d. Order Sheet

Setelah mendapatkan penawaran dari eksportir dan mempelajarinya, jika setuju maka Importir akan mengirimkan surat pesanan dalam bentuk order sheet (purchase order) kepada eksportir

e. Sale’s Contract

Sesuai dengan data dari order sheet maka selanjutnya eksportir akan menyiapkan surat kontrak jual beli (sale’s contract) yang ditambah dengan keterangan force majeur clause dan inspection clause. Sales contract ini ditandatangani oleh eksportir dan dikirimkan sebanyak dua rangkap kepada Importir

f. Sale’s Confirmation

Sales contract akan dipelajari oleh Importir, apabila Importir setuju maka sales contract tersebut akan ditandatangi oleh Importir untuk kemudian dikembalikan kepada eksportir sebagai sales confirmation. Sedangkan satu copy lain dari sales contract ini akan disimpan oleh Importir

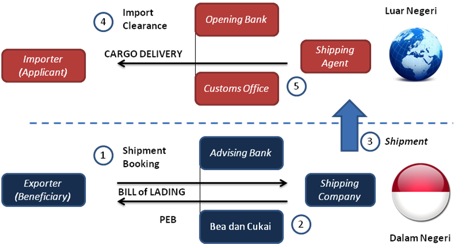

2. L/C Opening Process

Letter of credit (L/C) adalah Jaminan dari bank penerbit kepada eksportir sesuai dengan instruksi dari importer untuk melakukan pembayaran sejumlah tertentu dengan jangka waktu tertentu atas dasar penyerahan dokumen yang diminta importer

Proses pembukaan L/C tersebut adalah sebagai berikut:

- Importir akan meminta Opening Bank (Bank Devisa) untuk membuka Letter of Credit sebagai jaminan dan dana yanga akan digunakan untuk melakukan pembayaran kepada Eksportir sesuai dengan kesepakatan pada sales contract. L/C yang dibuka adalah untuk dan atas nama eksportir atau orang atau badan lain yang ditunjuk eksportir sesuai dengan syarat pembayaran pada sales contract

- Opening bank akan melakukan pembukaan L/C melalui bank korespondennya di Negara Eksportir, dalam hal ini adalahadvising Bank. Proses pembukaan L/C ini dilakukan melalui media elektronik, sedangkan penegasan dalam bentuk tertulisnya akan dituangkan dalam L/C confirmation yang diteruskan dari opening Bank kepada advising Bank untuk disampaikan kepada Eksportir

- Advising Bank akan memeriksa keabsahan pembukaan L/C dari opening Bank, dan apabila sesuai advising Bank akan mengirimkan surat pengantar (L/C advice) kepada Eksportir yang berhak menerima. Jika advising Bank diminta juga olehopening Bank untuk menjamin pembayaran atas L/C tersebut, maka advising Bank disebut juga sebagai confirming Bank

3. Cargo Shipment Process

Output penting dari proses ini adalah dokumen pengapalan yang merupakan bukti bahwa eksportir telah mengirimkan barang yang dipesan Importir sesuai dengan persyaratan yang tercantum dalam L/C.

Tahapan cargo shipment process adalah sebagai berikut:

- Eksportir akan menerima L/C advice sebagai acuan untuk mengirimkan barang dan saat ini eksportir akan melakukanshipment booking kepada shipping company sesuai dengan term yang disebutkan dalam sales contract. Setelah itu eksportir harus mengurus kewajiban Pemberitahuan Ekspor Barang (PEB) di Bea Cukai di pelabuhan muat. Serta hal lain seperti pembayaran pajak ekspor (PE) dan Pajak Ekspor Tambahan (PET) di advising Bank

- Shipping Company akan memuat barang dan menyerahkan bukti penerimaan barang, kontrak angkutan, bukti kepemilikan barang (bill of lading) serta dokumen pengapalan lainnya jika ada kepada eksportir, kemudian eksportir akan mengirimkannya kepada advising Bank untuk dikirimkan ke opening Bank

- Shipping Company akan mengangkut barang tersebut ke pelabuhan tujuan yang disebutkan dalam Bill of Lading (B/L)

- Importir akan menerima dokumen pengapalan jika kewajiban pembayaran kepada opening Bank sudah dilakukan. Selanjutnya dokumen pengapalan ini digunakan untuk mengurus import clearance dengan pihak bea cukai di pelabuhan dan untuk mengambil muatan di shipping Company yang memuat barang yang dipesan

- Shipping Agent akan menyerahkan barang kepada Importir jika biaya jasa shipping agent telah dilunasi

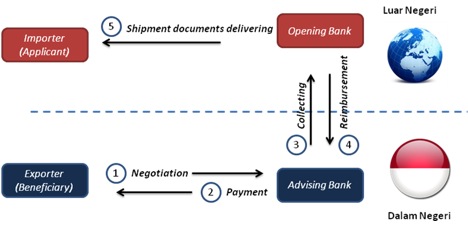

4. Shipping Document Negotiation Process

Proses ini adalah proses penguangan dokumen pengapalan bagi eksportir dan merupakan proses untuk claim barang yang telah dibayar bagi Importir

- Setelah menerima B/L dari shipping Company, Eksportir akan menyiapkan semua keperluan dokumen lain yang diisyaratkan dalam L/C seperti Invoice, packing list, sertifikasi mutu, Surat Keterangan Negara Asal (SKA) dan lain sebagainya. Semua dokumen tersebut akan diserahkan kepada negotiating Bank, dalam hal ini advising Bank, yang ditentukan dalam L/C untuk memeroleh pembayaran atas L/C

- Negotiating Bank akan memeriksa kelengkapan dan keakuratan dokumen pengapalan yang dikirimkan eksportir, jika cocok dengan yang diisyaratkan L/C maka negotiating Bank akan melakukan pembayaran sesuai tagihan eksportir dari dana L/C yang tersedia

- Negotiating Bank akan mengirimkan dokumen pengapalan kepada opening Bank untuk mendapatkan reimbursement atas pembayaran yang dia lakukan kepada Eksportir

- Opening Bank, akan memeriksa kelengkapan dan keakuratan dokumen pengapalan, jika cocok dengan yang diisyaratkan L/C maka opening Bank akan memberikan pelunasan pembayaran (reimbursement) kepada negotiating Bank

- Opening Bank selanjutnya memberitahukan penerimaan dokumen pengapalan kepada Importir. Importir akan menyelesaikan pelunasan dokumen itu untuk mendapatkan dokumen pengapalan yang berfungsi untuk mengambil barang pesanan darishipping agent dan bea cukai setempat.

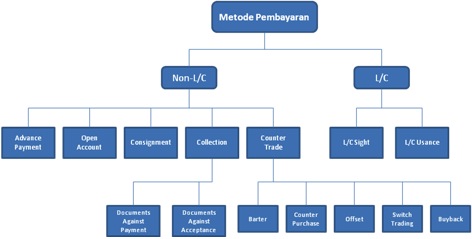

3.3 Metode Pembayaran

Beberapa metode pembayaran yang bisa digunakan dalam proses ekspor impor adalah sebagai berikut:

Metode | Deskripsi | Resiko/Keuntungan | ||

Eksportir | Importir | |||

Advance Payment | Cash with order, pembayaran langsung kepada eksportir sebelum barang yang dipesan dikirim | Menarik bagi Eksportir karena menerima pembayaran terlebih dahulu |

| |

Open Account | Barang dikirim terlebih dahulu oleh eksportir dan pembayaran dilakukan setelah importir menerima barang tersebut | Resiko terlambat pembayaran atau tidak dibayar | Menarik bagi Importir karena menerima barang terlebih dahulu | |

Consignment | Pengiriman barang kepada perantara (importir) yang akan menjual barang tersebut kepada final buyer, kepemilikan barang tetap milik eksportir sampai barang tersebut terjual | Kemungkinan gagal pembayaran atau pembayaran terlambat, karena barang belum tentu terjual | Menguntungkan Importir karena dapat menjual barang tanpa membayar terlebih dahulu | |

Collection | Document againts payment(D/P) | Eksportir mengirimkan barang ke port tujuan sedangkan dokumen pengiriman barang dikirimkan ke pihak Banksebagai perantara. Importir dapat mengambil dokumen tersebut jika sudah melakukan pembayaran melalui Bank, dokumen ini diperlukan importir untuk mengambil barang di port | Tidak ada jaminan pembayaran dari Bank kepada Eksportir, karena Bank hanya berperan sebatas pelayanan jasa saja | Terdapat resiko barang yang dikirimkan tidak sesuai dengan permintaan |

Document againts acceptance(D/A) | Hampir sama denganDocument againts payment,perbedaannya adalah metode ini memerlukan akseptasi pembayaran terlebih dahulu oleh importir agar importir dapat menerima dokumen pembayaran dari Bank. Akseptasi pembayaran ini merupakan janji pembayaran pada tanggal tertentu, biasanya 30, 60 atau 90 hari setelah akseptasi | Tidak ada jaminan pembayaran dari Bank kepada Eksportir, karena Bank hanya berperan sebatas pelayanan jasa saja | Terdapat resiko barang yang dikirimkan tidak sesuai dengan permintaan | |

Letter of Credit (L/C) | Jaminan yang diterbitkan oleh issuing Bank atas perintah applicant (Buyer) kepada eksportir agar Importir melakukan pembayaran sejumlah tertentu | Jaminan pembayaran dari Bank selama dokumen yang dikirimkan sesuai dengan L/C | Jaminan memperoleh barang sesuai dengan yang disepakati | |

3.4. Incoterms

Incoterms atau International Commercial Terms adalah istilah-istilah (seperangkat kode tiga huruf) yang digunakan dalam perdagangan internasional untuk mengatur agar tidak terjadi kesalahan interpretasi dalam pembuatan kontrak, dalam Incotermsini diatur syarat-syarat yang harus dipenuhi dalam pengiriman atau penyerahan barang

E | EXW | Ex Works | Penjual menyerahkan barang yang belum mendapat izin ekspor di kediamannya atau di tempat lain yang ditentukan (sebutkan nama tempat) |

F | FCA | FreeCarrier | Penjual menyerahkan barang yang sudah mendapat izin ekspor kepada pengangkut yang ditunjuk pembeli di tempat tujuan (sebutkan nama tempat) |

FAS | Free AlongsideShip | Penjual menyerahkan barang yang sudah mendapat izin ekspor di samping kapal di pelabuhan tujuan (sebutkan nama pelabuhan pengapalan) | |

FOB | Free on Board | Penjual menyerahkan barang melewati pagar kapal di pelabuhan pengapalan yang disebut, barang sudah clear for export (sebutkan nama pelabuhan pengapalan) | |

C | CFR | Cost andFreight | Penjual menyerahkan barang melewati pagar kapal di pelabuhan pengapalan yang disebut, barang sudah clear for export dan biaya angkut ke pelabuhan tujuan sudah ditanggung penjual (sebutkan nama pelabuhan tujuan) |

CIF | Cost, Insurance and Freight | Sama dengan CFR tetapi penjual menanggung asuransi dan membayar premi (sebutkan nama pelabuhan tujuan) | |

CPT | Carriage Paid To | Mirip dengan CFR tapi barang diangkut ke tempat tujuan tertentu (sebutkan nama tempat tujuan) | |

CIP | Carriage andInsurance Paid to | Hampir sama dengan CPT tetapi penjual menutup asuransi terhadap risiko kerusakan selama perjalanan (sebutkan nama tempat tujuan) | |

D | DAF | Delivered At Frontier | Penjual menyerahkan barang di tempat pada wilayah perbatasan tetapi belum memasuki wilayah pabean negara yang dituju (sebutkan nama tujuan) |

DES | Delivered at Ship | Penjual menyerahkan barang kepada pembeli di atas kapal, penjual menanggung risiko dan biaya sampai sesaat sebelum dibongkar (sebutkan nama pelabuhan tujuan) | |

DEQ | Delivered Ex Quay | Penjual menyerahkan barang kepada pembeli di atas dermaga pelabuhan tujuan, uncleared for import (sebutkan nama pelabuhan tujuan) | |

DDU | Delivered DutyUnpaid | Penjual menyerahkan barang yang belum diurus izin impornya dan belum dibongkar di tempat tujuan yang merupakan kewenangan pembeli ,uncleared for import (sebutkan nama tempat tujuan) | |

DDP | Delivered Duty Paid | Sama dengan DDU tetapi formalitas impor sudah diurus |

3.5. Hak Kekayaan Intelektual

Hak kekayaan intelektual (HKI) terbagi menjadi dua kategori, yaitu hak cipta dan hak kekayaan industri. Hak cipta adalah hak ekslusif bagi pencipta atau penerima hak untuk mengumumkan atau memperbanyak ciptaannya atau memberikan izin untuk itu dengan tidak mengurangi pembatasan-pembatasan menurut peraturan perundang-undangan yang berlaku.

Sedangkan hak kekayaan industri terdiri dari hak:

- Paten

- Merek

- Desain industri

- Desain tata letak sirkuit terpadu

- Rahasia dagang

- Varietas tanaman

Di Indonesia apresiasi terhadap hak kekayaan intelektual ini masih rendah, sehingga terkadang masih ada yang menganggap Hak Kekakayaan Intelektual ini tidak dibutuhkan. Padahal kenyataannya Hak kekayaan intelektual ini berguna untuk melindungi pengusaha dari kemungkinan penggunaan hak miliknya tanpa izin. Oleh karena itu penting bagi Eksportir untuk mempersiapkan produknya terkait dengan HKI sebelum melakukan Ekspor agar produknya tersebut memiliki perlindungan hukum.

Sebagai konsekuensi dari keanggotaan World Trade Organisation (WTO), Indonesia harus menyesuaikan segala peraturan perundangan di bidang Hak Kekayaan Inteektual dengan standar Trade Related Aspects of Intellectual Property Rights (TRIP’s). Salah satu bukti bahwa Indonesia memberikan perhatian yang serius dalam melindungi HKI maka Indonesia memiliki instansi yang berwenang mengelola Hak Kekayaan Intelektual, yaitu Direktorat Jenderal Hak Kekayaan Intelektual (Ditjen HKI) yang berada di bawah Departemen Kehakiman dan HAM Republik Indonesia.

Untuk mekanisme pendaftaran dan penjelasan lebih lanjut dapat dilihat di http://www.dgip.go.id/. Pemohon HKI dapat melihat diweb Ditjen HKI apakah produknya sudah terdaftar atau belum, dan Pemohon HKI juga dapat melakukan penelusuran ke kantor paten lain di Negara yang akan dituju.

4. Perizinan dan Kepabeanan Ekspor

Dalam kegiatan ekspor terdapat beberapa hal yang harus diperhatikan, termasuk pajak ekspor, larangan ekspor serta kepabeanan.

4.1. Prosedur Pajak

Apabila barang ekspor terkena pajak ekspor maka pajak ekspor harus dilunasi sebelum dimasukkan ke sarana pengangkut. Pajak ekspor ini dihitung berdasarkan harga patokan ekspor (HPE) dan harga patokan ekspor ini ditetapkan oleh Menteri Perdagangan dalam bentuk peraturan Menteri Perdagangan yang berlaku untuk suatu periode tertentu dengan memerhatikan pertimbangan Menteri Teknis dan asosiasi terkait. HPE ini berpedoman pada harga rata-rata internasional dan atau harga harga rata-rata FOB di beberapa pelabuhan di Indonesia.

Tarif pungutan ekspor (TPE) yang digunakan sebagai dasar perhitungan adalah TPE yang yang berlaku saat pemberitahuan ekspor barang (PEB) didaftarkan pada Kantor Pelayanan Bea dan Cukai, begitu juga dengan HPE, HPE yang digunakan adalah HPE yang berlaku pada saat PEB didaftarkan pada Kantor Pelayanan Bea dan Cukai.

Cara perhitungan pajak ekspor

1. Terhadap barang ekspor yang dikenakan tarif ad valorem (persentase), Pajak Ekspor dihitung sebagai berikut:

Pajak Ekspor = Tarif Pajak Ekspor x Harga Patokan Ekspor x Jumlah Satuan Barang x Kurs

2. Terhadap barang ekspor yang dikenakan tarif ad naturam (spesifik), Pajak Ekspor dihitung sebagai berikut:

Pajak Ekspor = Tarif Pajak Ekspor x Jumlah Satuan Barang x Kurs

Pembayaran pungutan ekspor ini dapat dilakukan di Bank Devisa atau di Kantor Pelayanan Bea dan Cukai:

Komoditas yang Terkena Pungutan Ekspor:

1. Rotan, terdiri dari:

- Rotan asalan yang sudah dirunti, dicuci, diasap dan dibelerangi dari segala jenis;

- Rotan dipoles halus;

- Hati rotan; dan

- Kulit rotan

2. Kayu, terdiri dari:

- Veener

- Bahan baku serpih

- Kayu olahan

3. Kelapa sawit, CPO dan Produk turunannya terdiri dari:

- Kelapa sawit/tandan buah segar dan inti (biji) kelapa sawit dan;

- Crude palm oil/CPO (crude olein/CRD; Refined bleached deodorized palm oil/RBD PO; Refined bleached deodorized palm olein/RBD olein)

4. Kulit, terdiri dari:

- Jangat dan kulit mentah/pickled dari hewan sapi/kerbau dan biri-biri dan

- Kulit disamak/wet blue dari hewan sapi/kerbau, biri-biri dan kambing.

4.2. Flowchart Perizinan Pabean

Secara garis besar prosedur kepabeanan untuk proses ekspor barang adalah sebagai berikut:

1. Barang yang akan diekspor wajib diberitahukan terlebih dahulu ke kantor pabean dengan mengisi dokumen pemberitahuan ekspor barang (PEB)

2. Pendaftaran PEB disertai dengan Nomor Induk Perusahaan (NIPER) dan dilengkapi dokumen pelengkap. PEB disampaikan paling cepat 7 hari sebelum tanggal perkiraan ekspor dan paling lambat sebelum barang ekspor masuk Kawasan Pabean. Dokumen pelengkap pabean:

- Invoice dan Packing List

- Bukti Bayar PNBP (Pendapatan Negara Bukan Pajak)

- Bukti Bayar Bea Keluar (dalam hal barang ekspor dikenai Bea Keluar)

- Dokumen dari intansi teknis terkait (dalam hal barang ekspor terkena ketentuan larangan dan/atau pembatasan)

Pada Kantor Pabean yang sudah menerapkan sistem PDE (Pertukaran Data Elektronik) kepabeanan, eksportir/PPJK (Pengusaha Pengurusan Jasa Kepabeanan) wajib menyampaikan PEB dengan menggunakan sistem PDE Kepabeanan

3. Pelunasan pajak ekspor jika barang ekspor tersebut dikenai pajak ekspor. Penyampaian PEB ini dapat dilakukan oleh eksportir atau dikuasakan kepada PPJK

4. Pemeriksaan fisik barang ekspor dan penelitian dokumen

5. Persetujuan dan pemuatan barang ekspor ke sarana pengangkut

4.3. Larangan Ekspor

Menurut peraturan Menteri Perdagangan RI Nomor: 01/M-DAG/PER/1/2007 tanggal 22 Januari 2007. Disebutkan bahwa barang-barang ekspor diklasifikasikan menjadi empat kelompok, yaitu:

a. Jenis barang yang diatur tata niaga ekspornya

Jenis barang ini hanya dapat diekspor oleh eksportir terdaftar saja. Sedangkan eksportir terdaftar adalah perusahaan atau perorangan yang telah mendapatkan pengakuan dari Kementerian Perdagangan untuk mengekspor barang tertentu sesuai dengan ketentuan yang ditetapkan.

Suatu barang yang diatur ekspornya karena pertimbangan :

- Meningkatkan devisa dan daya saing

- Terikat dengan perjanjian internasional

- Kelestarian alam

- Tersedianya bahan baku

Barang Diatur ekspornya ini meliputi :

- Produk Perkebunan : kopi digongsang / tidak digongsang, olahan

- Produk Kehutanan : produk dari rotan ataupun kayu

- Produk Industri : asetat anhidrida, asam fenilasetat, efedrin, aseton, butanol

- Produk Pertambangan : intan, timah, emas

b. Jenis barang yang diawasi ekspornya

Barang yang ekspornya hanya dapat dilakukan oleh eksportir yang telah mendapatkan persetujuan ekspor dari Kementerian Perdagangan atau Pejabat yang ditunjuk.

Barang yang diawasi ekspornya adalah barang yang ekspornya hanya dilakukan oleh eksportir yang telah mendapat persetujuan ekspor dari Menteri Perdagangan atau pejabat yang ditunjuk (eksportir khusus).

Suatu barang diawasi ekspornya karena pertimbangan untuk menjaga keseimbangan pasokan di dalam negeri agar tidak mengganggu konsumsi dalam negeri.

Barang Diawasi ekspornya ini meliputi:

- Produk Peternakan : bibit sapi, sapi bukan bibit, kerbau, kulit Buaya, wet blue, binatang liar dan tumbuhan (appendix II cites)

- Produk Perikanan : ikan napoleon, wirasse, benih ikan bandeng

- Produk Perkebunan : inti kelapa sawit (palm kernel)

- Produk Pertambangan : gas, kokas/minyak petroleum, bijih logam Mulia, perak, emas,

- Produk industri : sisa dan scrap dari besi, baja steinless, tembaga, kuningan, aluminium, pupuk urea

c. Jenis barang yang dilarang ekspornya

Suatu barang yang dilarang ekspornya karena pertimbangan :

- Menjaga kelestarian alam

- Tidak memenuhi standar mutu

- Menjamin kebutuhan bahan baku bagi industri kecil atau pengrajin

- Peningkatan nilai tambah

- Merupakan barang bernilai sejarah dan budaya

Barang Dilarang ekspornya ini meliputi:

- Produk Pertanian: anak ikan dan ikan arwana, benih ikan sidat, ikan hias botia, udang galah ukuran 8 cm dan udang panaedae

- Produk Kehutanan: kayu bulat, bahan baku serpih, bantalan kereta api atau trem dari kayu dan kayu gergajian

- Produk Kelautan: pasir laut

- Produk Pertambangan: bijih timah dan konsentratnya, abu dan residu yang mengandung arsenik, logam atau senyawanya dan lainnya, terutama yang mengandung timah dan batu mulia

d. Jenis barang yang bebas

Semua jenis barang yang tidak tercantum dalam peraturan di atas dikategorikan sebagai barang bebas ekspor, namun tentunya eksportir harus memenuhi persyaratan sebagai eksportir terlebih dahulu.

5. Standar & Peraturan Internasional

Dunia perdagangan internasional saat ini sudah cenderung terbuka dengan lalu lintas perdagangannya yang semakin meningkat sehingga masing-masing Negara biasanya menerapkan perlindungan tersendiri. Perlindungan ini bertujuan untuk melindungi masyarakat dari produk yang membahayakan Kesehatan, Keamanan, Keselamatan dan lingkungan (K3L) atau mungkin jugamoral. Perlindungan ini biasanya disebut juga sebagai hambatan utama dalam ekspor bagi Eksportir.

5.1. Hambatan Utama

Hambatan Fisik di Bea Cukai

Hambatan ini adalah berupa pemeriksaan barang yang harus sesuai dengan dokumen yang menyertainya, seperti jenis dan jumlah barang yang tertera dalam dokumen

Hambatan Fiska

Hambatan ini berupa bea masuk yang diterapkan oleh masing-masing negara

Hambatan Teknik Berupa Standar

Standar menurut PP 102 Tahun 2000 adalah spesifikasi teknis atau sesuatu yang dibakukan termasuk tata cara dan metode yang disusun berdasarkan konsensus semua pihak yang terkait dengan memperhatikan syarat-syarat keselamatan, keamanan, kesehatan, lingkungan hidup, perkembangan ilmu pengetahuan, teknologi, serta pengalaman, perkembangan masa kini dan masa yang akan datang untuk memperoleh manfaat yang sebesar-besarnya.

Biasanya setiap Negara menetapkan standar atau persyaratan mutu untuk barang-barang impornya, sehingga barang yang masuk umumnya harus melalui pengujian tertentu terlebih dahulu, dan biasanya buyer pun memiliki standar spesifikasi yang disepakati bersama Exportir sebelumnya. Seringkali hambatan teknis berupa standar ini disadari menjadi hambatan yang meyulitkan Eksportir untuk mengirimkan barangnya oleh karena itu WTO mengeluarkan technical barrirer to trade agreement untuk mengurangi hambatan dan melindungi Konsumen.

5.2. Standar Internasional

Technical Barrier to Trade (TBT)

merupakan salah satu perjanjian dalam General Agreement on Tariffs and Trade (GATT) yang mengatur hambatan dalam peraturan teknis yang terkait regulasi teknis, standar dan penilaian kesesuaian. Tujuannya untuk mencegah penggunaan standar dan regulasi teknis yang berlebihan (hambatan teknis)

Sanitary and Phytosanitary (SPS)

adalah setiap tindakan yang diterapkan untuk melindungi kehidupan atau kesehatan manusia, hewan dan tumbuhan

Hal-hal yang perlu diketahui oleh eksportir berhubungan dengan standar sebelum melakukan ekspor adalah:

- Persyaratan standar dan regulasi teknis yang berlaku di negara tujuan ekspor serta persyaratan konsumen (public requirements)

- Laboratorium terakreditasi dengan lingkup dan kemampuan sesuai standar negara tujuan yang diakui oleh otoritas negara tujuan ekspor

- Lembaga sertifikasi yang kompeten dan terakreditasi serta diakui oleh otoritas Negara tujuan eksport

- Lembaga Inspeksi yang kompeten dan diakui oleh otoritas negara tujuan eksport.

- Metrologi yang mampu telusur

Pembiayaan Ekspor

Menjelaskan proses pembiayaan ekspor beserta sumber pembiayaannya dan beberapa tips yang dapat digunakan untuk mengatur pembiayaan ekspor.

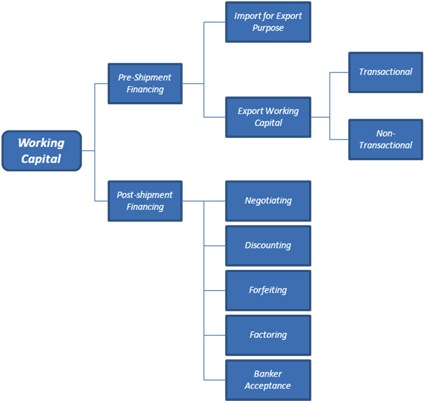

1. Jenis Pembiayaan Ekspor

Pembiayaan kepada eksportir dalam rangka mendukung aktivitas ekspor secara garis besar dapat dibedakan seperti berikut:

2. Pre-shipment Financing

Pembiayaan diberikan kepada nasabah dari mulai membeli bahan baku, memproduksi sampai mengapalkan barang. Fokus dari pembiayaan ini adalah untuk pembiayaan kegiatan produksi. Sedangkan resiko dari pembiayaan ini adalah kemungkinan kegagalan proses produksi.

Pembiayaan ini tediri dari dua jenis, yaitu:

a. Import for Export Purpose

Import for Export Purpose adalah jenis pembiayaan yang diberikan kepada eksportir yang melakukan kegiatan impor bahan baku yang digunakan untuk kepentingan kegiatan ekspor

b. Export Working Capital

Transaksional

Kebutuhan modal kerja berdasarkan kebutuhan modal satu siklus usaha bisnis

Non Transaksional

Perhitungan modal kerja berdasarkan historical ekspor dan satu tahun proyeksi ekspor, dengan mempertimbangkan siklus perdagangan eksportir.

3. Post-shipment Financing

Pembiayaan yang diberikan kepada nasabah setelah barang dikirim sampai pembayaran tagihan atas ekspor. Fokusnya adalah untuk immediate payment, jadi Eksportir tidak harus menunggu lama pembayaran dari Importir.

Resiko dari pembiayaan ini lebih kepada pihak di Negara tujuan ekspor, dengan resikonya antara lain:

- Buyer/Issuing Bank yang bermasalah dalam pembayaran

- Resiko stabitilas Negara Importir

- Resiko ketidaksesuaian dokumen

Terdapat beberapa macam tipe untuk pembiayaan ini, yaitu:

1. Export Receivables Negotiation

Pengambilalihan atau pembelian wesel/tagihan/dokumen ekspor atas dasar L/C

2. Export Receivables Discounting

Pembayaran atau pembiayaan atas piutang ekspor sebelum jatuh tempo

3. Forfaiting

Forfaiting adalah penyediaan dana oleh suatu perusahaan (Forfaiter) kepada perusahaan lain atau eksportir dengan membeli barang-barang yang telah dijual sebelumnya oleh klien (Eksportir) kepada pelanggan tetapi klien belum menerima pembayarannya. Biasanya Importir akan memperoleh kredit sampai jangka watu tujuh tahun mendatang.

4. Factoring

Penjualan piutang dagang eksportir kepada perusahaan factoring untuk mendapatkan uang tunai dengan cara membayar komisi tertentu. Biasanya Eksportir akan menerima pembayaran 75%-85%.

5. Banker Acceptance

Instrumen akseptasi yang dilakukan oleh Bank atas suatu penarikan wesel suatu usance L/C.

4. Tips dan Trik dalam Pembiayaan Ekspor

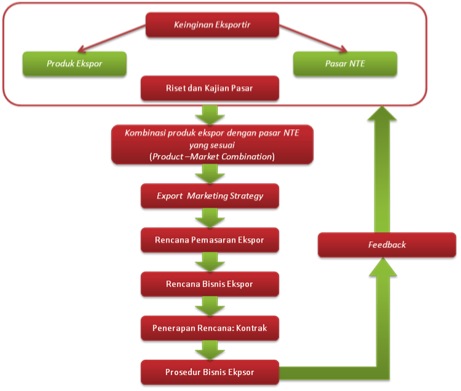

Untuk memasuki sebuah pasar ekspor harus diperhatikan tahapan bisnis ekspor dan Persyaratan Masuk Pasar Ekspor (PMPE).

Untuk dapat menentukan Negara Tujuan Ekspor (NTE) yang cocok bagi sebuah produk ekspor diperlukan analisis terlebih dahulu, sehingga Eksportir dapat menghindari kerugian yang mungkin timbul dari ketidaksesuai strategi ekspor. Berikut ini adalah langkah-langkah yang dapat dilakukan untuk menentukan Negara tujuan ekspor beserta strateginya.

- Eksportir menentukan barang yang akan diekspor dan Negara Tujuan Ekspor

- Eksportir melakukan riset dan kajian pasar, kajian pasar dapat dilakukan dengan menggunakan literatur yang tersedia, kemudian analisis dapat dilakukan dengan menggunakan SWOT Analysis, yaitu metode berupa matriks yang membandingkan kelemahan, kelebihan , peluang dan hambatan yang muncul dari kombinasi produk ekspor dengan Negara tujuan ekspor

- Setelah melakukan kajian maka akan keluar sebuah kombinasi product-market yang dianggap cocok oleh Eksportir

- Karena sudah diketahui pasar mana yang akan dituju tahapan berikutnya adalah menentukan strategi ekspor. Strategi eksporini harus memerhatikan:

- Segmen pasar di NTE

- Produk yang akan dipasarkan

- Identitas

- Harga

- Distribusi

- Promosi

- Mitra Dagang

- Dengan strategi ekspor ini maka Eksportir akan lebih mudah menentukan rencana bisnis, yang meliputi jadwal kegiatan, rencana keuangan (cash flow, profit & loss)

- Setelah cukup terarah selanjutnya Eksportir dapat mulai menentukan bagaimana prosedur bisnis ekspor yang memungkinkan, prosedur bisnis ekspor ini meliputi pembiayaan ekspor, prosedur ekspor dan pembayaran ekspor

- Apabila strategi ini dirasakan masih kurang menguntungkan maka Eksportir dapat meninjau ulang di mana letak kesalahannya, dengan begitu penentuan strategi ekspor pun akan semakin optimal sehingga akan meminimalisir kerugian finansial

Apabila Negara Tujuan Ekspor ini telah pasti selanjutnya yang harus diperhatikan adalah Persyaratan Masuk Pasar Ekspor (PMPE) yang terdiri dari:

- Bea masuk dan kuota

- Persyaratan berdasar UU NTE

- Persyaratan di luar NTE

- Persyaratan khusus dari pembeli

Dengan melakukan analisis terlebih dahulu terhadap produk yang ditawarkan beserta negara tujuan ekspor diharapkan dapat memperkuat proses perencanaan eksportir baik dalah hal perencanaan keuangan maupun perencanaan pemasaran, sehingga eksportir dapat terhindar dari biaya-biaya yang tidak diperlukan.

5. Institusi Pembiayaan

Di dalam kegiatan ekspor terdapat institusi pembiayaan yang dapat membantu eksportir dalam hal pembiayaan, seperti Lembaga Pembiayaan Ekspor Indonesia dan PT. Asuransi Ekspor Indonesia.

5.1. Lembaga Pembiayaan Ekspor Indonesia

PT. Lembaga Pembiayaan Ekspor Indonesia (LPEI) atau PT. Indonesian Eximbank dibentuk melalui UU No.2 Tahun 2009, disebutkan bahwa lembaga ini adalah fasilitas yang diberikan kepada badan usaha termasuk perorangan dalam rangka mendorong kegiatan ekspor nasional

- Memberikan bantuan dalam rangka ekspor, dalam bentuk Pembiayaan, dalam rangka menghasilkan barang dan jasa dan/atau usaha lain yang menunjang Ekspor;

- Menyediakan pembiayaan bagi transaksi atau proyek yang dikategorikan tidak dapat dibiayai oleh perbankan tetapi mempunyai prospek (non-bankable but feasible) untuk peningkatan ekspor nasional; dan

- Membantu mengatasi hambatan yang dihadapi oleh Bank atau Lembaga Keuangan dalam penyediaan pembiayaan bagi Eksportir yang secara komersial cukup potensial dan/atau penting dalam perkembangan ekonomi Indonesia. Penjaminan, dan Asuransi guna pengembangan

Produk keuangan yang ditawarkan:

a. Pembiayaan

Konvensional

1. Buyer’s credit

Fasilitas pembiayaan yang diberikan kepada Importir oleh Indonesian Eximbank dalam rangka meningkatkan ekspor terkait

2. Kredit investasi ekspor

Pembiayaan yang diberikan kepada eksportir untuk membiayai investasi dalam rangka meningkatkan kapasitas produksi untuk kegiatan ekspornya

3. Kredit modal kerja ekspor (KMKE)

Pembiayaan yang diberikan berdasarkan kebutuhan modal kerja eksportir. Produk ini dapat dibagai menjadi dua, yaitu:

- KMKE transaksional, diberikan berdasarkan modal kerja dalam satu cycle

- KMKE tahunan, diberikan sesuai kebutuhan modal kerja berdasarkan data historis penjualan dan proyeksi ekspor dalam satu tahu ke depan (dengan memerhatikan trade cycle yang bersangkutan)

4. Pembiayaan L/C impor atau Surat Kredit Berdokumen Dalam Negeri (SKBDN)

Fasilitas pembiayaan atas kewajiban pembayaran L/C atau SKBDN yang diterbitkan Bank pelaksana dalam rangka pembelian (impor) bahan baku, suku cadang atau mesin yang mendukung kegiatan produksi barang atau jasa ekspor

5. Penerbitan L/C impor

Fasilitas pembiayaan yang diberikan oleh Indonesian Exim bank untuk menerbitkan L/C dalam rangka pengadaan bahan baku, suku cadang atau mesin untuk mendukung kegiatan ekspor

6. Penerbitan Standby Letter of Credit (SBLC)

Fasilitas Penerbitan Standby L/C adalah fasilitas yang diberikan oleh Indonesia Eximbank kepada Eksportir dalam bentuk jaminan yang diterbitkan untuk menjamin risiko yang dihadapi beneficiary jika Importir melakukan wanprestasi atas kontrak/perikatan yang menjadi dasar penerbitan SBLC.

7. Tagihan ekspor

Fasilitas Pengambil Alihan Tagihan Ekspor atau Tagihan Dalam Rangka Ekspor adalah fasilitas pembiayaan yang diberikan olehIndonesia Eximbank dalam bentuk pengambilalihan tagihan ekspor barang maupun jasa secara diskonto dengan hak regres (withrecourse) atau hak untuk menagih kepada pemegang wesel jika terjadi non-akseptasi atau non pembayaran

8. Trust receipt

Fasilitas yang diberikan Indonesia Eximbank kepada Eksportir untuk mengeluarkan barang atau bahan baku yang diimpor, di pelabuhan/kapal untuk kemudian diproses dan dijual, hasil penjualan ini akan digunakan untuk menyelesaikan kewajiban impornya

9. Warehouse receipt financing

Fasilitas pembiayaan modal kerja oleh Indonesia Eximbank kepada Eksportir yang pelaksaannya dikaitkan dengan nilai barang/komoditas milik Eksportir yang ada di gudang yang dikelola oleh warehouse manager

b. Syariah

1. Anjak Hutang Syariah

Anjak Hutang Syariah adalah pengalihan hutang dari pihak yang berhutang kepada pihak lain yang wajib menanggungnya sehingga Eksportir. Dalam hal ini nasabah eksportir yang berhutang kepada issuing Bank mengalihkan hutangnya kepada Divisi Syariah Indonesia Eximbank, Divisi ini akan membayar kepada negotiating Bank, kemudian Divisi ini juga akan melakukan penagihan kepada nasabah Eksportir

2. Pembiayaan Investasi Ekspor Syariah

Fasilitas pembiayaan investasi ekspor berdasarkan kebutuhan investasi Eksportir dengan menggunakan prinsip Syariah. Prinsip Syariah adalah penyediaan uang atau tagihan yang mewajibkan pihak yang dibiayai untuk membayar tagihan tersebut dalam jangka waktu tertentu dengan imbalan bagi hasil

3. Pembiayaan L/C Impor Syariah

Produk penyaluran dana dalam bentuk pembiayaan berdasarkan prinsip Murabahah dan Wakalah yang diberkan Divisi Syariah Indonesia Eximbank untuk melunasi pembiayaan L/C atas nama Nasabah untuk pembelian barang impor/local

4. Pembiayaan Modal Kerja Ekspor Syariah (MKE)

Fasilitas pembiayaan yang diberikan oleh Indonesia Eximbank berdasarkan kebutuhan modal kerja Eksportir dalam rangka ekspor dengan menggunakan prinsip syariah. Pembiayaan ini berdasarkan persetujuan para pihak yang mewajibkan pihak yang dibiayai untuk mengembalikan uang tersebut setelah jangka waktu tertentu dengan imbalan atau bagi hasil

c. Penjaminan

1. Penjaminan Kredit Modal Kerja Ekspor (KMKE)

Fasilitas penjaminan yang diberikan oleh Indonesia Eximbank sebagai penjamin kepada Bank Umum sebagai terjamin atas resiko tidak terpenuhinya kewajiban keuangan oleh Eksportir yang menerima KMKE dari Bank Umum tersebut

2. Penjaminan L/C Impor

Fasilitas dalam bentuk penjaminan (confirmation) atas L/C yang diterbitkan oleh Bank lain atas permintaan Nasaah/Eksportir untuk pengadaan bahan baku, suku cadang atau mesin dalam rangka kegiatan ekspor barang dan jasa

d. Asuransi

Produk yang memberikan perlindungan bagi Eksportir Indonesia maupun Investor Indonesia di luar negeri dari kemungkinan kerugian yang disebabkan oleh risiko komersial maupun risiko politik. asuransi ini meliputi:

- Asuransi atas risiko kegagalan ekspor

- Asuransi atas risiko kegagalan pembayaran

- Asuransi atas investasi yang dilakukan oleh Perusahaan Indonesia di luar negeri

- Asuransi atas risiko politik di suatu Negara yang menjadi tujuan ekspor

e. Jasa Konsultansi

Untuk jasa konsultasi ini, Indonesia Eximbank menyediakan jasa konsultasi berupa:

1. Pelatihan dan Penyediaan Informasi Trade Finance

2. Technical Assistance

5.2. PT. Asuransi Ekspor Indonesia

Dalam upaya mendorong peningkatan ekspor non migas, pada tahun 1985 Pemerintah Indonesia mendirikan PT. (Persero) ASURANSI EKSPOR INDONESIA (Asuransi ASEI) yang bergerak di bidang asuransi dan jaminan untuk mendukung pengembangan ekspor non-migas nasional berdasarkan Peraturan Pemerintah No. 20 Tahun 1983.

Berbeda dengan lembaga asuransi umum lainnya, Asuransi ASEI memiliki produk khusus yang meng-cover risiko yang ditanggung eksportir dan bank yaitu risiko kegagalan pelunasan pembayaran ekspor, baik pembayaran kembali kredit ekspor yang disalurkan bank kepada eksportir (asuransi kredit ekspor) maupun pembayaran transaksi ekspor dari importir luar negeri kepada eksportir (Asuransi Ekspor).

Upaya pengembangan program Asuransi Ekspor didasarkan pada pertimbangan bahwa pengembangan dan peningkatan ekspor dapat lebih digalakkan dengan dikembangkannya penggunaan berbagai cara pembayaran (terms of payment) yang lazim berlaku di dunia perdagangan internasional, sehingga tidak hanya terpaku pada penggunaan Sight L/C saja.

Pada sisi lain adanya kegiatan ekspor yang dilaksanakan oleh eksportir kelas menengah dan kecil untuk barang non tradisional menuju ke negara dengan risiko tinggi, serta semakin meningkatnya kompetisi dalam pasar dunia yang berubah dari pasar penjual (sellers market) ke pasar pembeli (buyers market) sehingga penjualan dengan cara pembayaran kredit menjadi semakin penting dalam memenangkan transaksi penjualan.

Peranan Asuransi ASEI diharapkan mendorong peningkatan ekspor non-migas melalui penyediaan fasilitas Asuransi Ekspor bagi Eksportir untuk mengatasi risiko pembayaran ekspor sekaligus mendorong Eksportir Indonesia melakukan penetrasi ke pasar internasional yang baru, serta fasilitas Asuransi Kredit bagi perbankan untuk mendorong perbankan meningkatkan kredit kepada sektor riil termasuk eksportir.

Seiring dengan perkembangan dan perubahan lingkungan usaha dalam upaya lebih mendukung nasabah untuk menjalankan usaha khususnya dibidang perdagangan domestik maupun internasional yang sangat kompetitif, Asuransi ASEI melakukan modifikasi dan diversifikasi produk-produknya dalam class of business Asuransi Ekspor, Asuransi Kredit dan Asuransi Umum yang diharapkan mampu mendukung kelancaran usaha para nasabah Asuransi ASEI.

Produk-produk keuangan yang ditawarkan oleh Ausransi ASEI adalah sebagai berikut:

Asuransi Kredit Ekspor

Memberikan perlindungan kepada eksportir terhadap kemungkinan kerugian akibat tidak diterimanya pelunasan pembayaran dariimporter atau bank penerbit L/C

Asuransi Pembiayaan Tagihan Ekspor

Dengan jaminan ASEI, mendorong pihak perbankan untuk lebih berani memberikan pembiayaan pasca pengapalan (PostShipment Financing) kepada eksportir, walaupun ekspor tersebut dilaksanakan dengan media Non L/C. Melalui produk ini eksportir dapat memenuhi kebutuhan modal kerja dan cash flow

Asuransi Kredit dan Penjaminan Kredit

Merupakan proteksi yang diberikan Asuransi ASEI (selaku penanggung) kepada Bank (selaku tertanggung) atas risiko kegagalan Debitur di dalam melunasi fasilitas kredit atau pinjaman tunai (cash loan) seperti kredit modal kerja, kredit perdagangan dan lain-lain yang diberikan oleh Bank.

Surety Bond

Suretyship Adalah suatu bentuk Penjaminan dimana ASEI (Surety Company) menjamin Principal(kontraktor/vendor/supplier/konsultan/perusahaan) akan melaksanakan kewajiban atas suatu prestasi/kepentingan kepadaObligee (Bouwheer/Beneficiary) sesuai kontrak/perjanjian antara Principal dan Obligee dan atau ketentuan perundang-undangan yang berlaku

Asuransi Umum

Asuransi ASEI menjalankan usaha dibidang Asuransi Umum seperti asuransi harta benda, engineering, pengangkutan, rangka kapal atau asuransi kecelakaan diri. Dengan tujuan untuk terus melayani seluruh nasabah di dalam melindungi risiko setiap usahanya

HS Code

Harmonized System atau biasa disebut HS adalah suatu daftar penggolongan barang yang dibuat secara sistematis dengan tujuan mempermudah penarifan, transaksi perdagangan, pengangkutan dan statistik yang telah diperbaiki dari sistem klasifikasi sebelumnya.

1. Definisi & Manfaat

Harmonized System atau biasa disebut HS adalah suatu daftar penggolongan barang yang dibuat secara sistematis dengan tujuan mempermudah penarifan, transaksi perdagangan, pengangkutan dan statistik yang telah diperbaiki dari sistem klasifikasi sebelumnya. Saat ini pengklasifikasian barang di Indonesia didasarkan kepada Harmonized System dan dituangkan ke dalam suatu daftar tarif yang disebut Buku Tarif Bea Mauk Indonesia (BTBMI).

Harmonized Commodity Description and Coding System atau lebih dikenal dengan Harmonized System disusun pada tahun 1986 oleh sebuah Kelompok studi dari Customs Cooperation Council (sekarang dikenal dengan nama World CustomsOrganisation), dan disahkan pada konvensi HS yang ditandatangani oleh tujuh puluh Negara yang sebagian besar Negara Eropa, namun sekarang hampir semua Negara ikut meratifikasi, termasuk Indonesia yang mengesahkannya melalui Keppres no. 35 tahun 1993.

Tujuan daripada pembuatan HS ini di antaranya adalah:

- Memberikan keseragaman dalam penggolongan daftar barang yang sistematis

- Memudahkan pengumpulan data dan analisis statistik perdagangan dunia

- Memberikan sistem internasional yang resmi untuk pemberian kode, penjelasan dan penggolongan barang untuk tujuan perdagangan.

2. Cara Penggunaan HS Code

HS menggunakan kode nomor dalam mengklasifikasikan barang. Kode-kode nomor tersebut mencakup uraian barang yang tersusun secara sistematis. Sistem penomoran dalam HS terbagi menjadi Bab (2-digit), pos (4-digit), dan sub-pos (6-digit) dengan penjelasan sebagai berikut:

Misalkan kode HS 0101.11.xx.xx yang diambil dari BTBMI (10 digit)

01 01 11 xx xx

__ Bab (Chapter) 1

_____ Pos (Heading) 01. 01

________ Sub-pos (Sub-heading) 0101. 11

___________ Sub-pos ASEAN, ASEAN Harmonized Tariff Nomenclature (AHTN)

______________ Pos Tarif Buku Tarif Bea Masuk Indonesia (BTBMI)

- Bab di mana suatu barang diklasifikasikan ditunjukkan melalui dua digit angka pertama, contoh di atas menunjukkan bahwa barang tersebut diklasifikasikan pada Bab 1

- Dua digit angka berikutnya atau empat digit angka pertama menunjukkan heading atau pos pada bab yang dimaksud sebelumnya, contoh ini menunjukkan barang tersebut diklasifikasikan pada pos 01.01

- Enam digit angka pertama menunjukkan sub-heading atau sub-pos pada setiap pos dan bab yang dimaksud. Pada contoh di atas, barang tersebut diklasifikasikan pada sub-pos 0101.11

- Delapan digit angka pertama adalah pos yang berasal dari teks AHTN

- Sepuluh digit angka tersebut menunjukkan pos tarif nasional yang diambil dari BTBMI, pos tarif ini menunjukkan besarnya pembebanan (BM, PPN, PPnBM atau Cukai) serta ada tidaknya peraturan tata niaganya

HS mempunyai enam digit angka untuk penggolongan, masing-masing Negara yang ikut menandatangani konvensi HS ataucontracting Party dapat mengembangkan penggolongan enam digit angka tersebut menjadi lebih spesifik sesuai dengan kebijakan Pemerintah masing-masing namun tetap berdasarkan ketentuan HS enam digit. Di Indonesia sendiri sistempenggolongan tersebut menggunakan sistem penomoran 10 digit dalam Buku Tarif Bea Masuk Indonesia (BTBMI) yang merupakan penjabaran lebih lanjut dari sub-pos dalam HS enam digit.

3. Langkah-langkah Interpretasi HS Code

- Identifikasi barang yang akan diklasifikasikan, caranya adalah dengan mengetahui spesifikasi barang, dengan identifikasi inikita dapat memilih bab yang berkaitan dengan spesifikasi barang tersebut

- Perhatikan penjelasan yang terdapat dalam catatan bagian atau catatan Bab terkait barang yang sudah diklasifikasikan. Jika terdapat catatan yang mengeluarkan barang dari bab atau bagian yang dipilih, perhatikan pada bagian atau bab apa barang tersebut diklasifikasikan. Dengan catatan ini maka kita dapat mengetahui barang tersebut diklasifikasikan di bab atau bagian lainnya

- Setelah bagian atau Bab telah sesuai dengan spesfikasi barang, maka selanjutnya adalah mengidentifikasi pos yang mungkin mencakup barang tersebut lebih spesifik. Di sini kita akan menentukan sub-pos (6-digit), sub-pos AHTN (8-digit) dan pos tarif(10-digit) jika ingin menetahui pembebanan barang yang akan masuk ke Indonesia. Apabila timbul permasalahan dalam pengklasifikasian, sebaiknya kembali lagi pada 10 poin ketentuan menginterpretasi HS yang terdapat dalam HS.

Daftar Kontak Layanan Terkait Ekspor

Kepabeanan & Perizinan

Saat ini telah diterapkan sebuah sistem elektronik yang terintegrasi secara nasional untuk mengurusi kepabeanan, perizinan, kepelabuhan dan sistem lainnya. Sistem ini digunakan untuk kepentingan ekspor-impor dan diakses melalui:

Untuk Informasi lebih lanjut:

Tim Pelaksana Teknis pada Tim Persiapan NSW

Ruang 217 Gedung A Lantai I Kantor Pusat Direktorat Jenderal Bea Cukai

Telp : +6221 4891949, +6221 4890308 ext 861

Fax : +6221 4891013, +6221 4892859

Email : info@insw.go.id

Kedutaan Besar

Untuk mengetahui kontak Kedutaan Besar Negara-negara tertentu dapat dilakukan dengan menggunakan fasilitas pencarian yang terdapat di website Kementerian Luar Negeri berikut ini:

Pembiayaan

Indonesia EximBank

Gedung Bursa Efek Indonesia Menara II, Lantai 8

Sudirman Central Business District

Jl. Jend. Sudirman, Kav 52-53, Jakarta 12190, Indonesia

Telp :(62-21) 5154638

Fax :(62-21) 5154639

Asuransi

PT. Asuransi Ekspor Indonesia (PERSERO)

Menara Kadin Indonesia Building, Lantai 22

Jl. H.R. Rasuna Said Block X-5 Kav. 2-3, Jakarta 12950 Indonesia

Telp :(62-21) 5790 3535

Fax :(62-21) 5790 4031, 5790 4032

E-mail : asei@asei.co.id

Standar

Badan Standardisasi Nasional

Gedung Manggla Wanabakti, Blok IV Lt. 3-4

Telp : (62-21) 5747043

Fax : (62-21) 5747045

E-mail : bsn@bsn.or.id

Hak Kekayaan Intelektual

Direktorat Jenderal Hak Kekayaan Intelektual

Jalan Daan Mogot KM 24

Tangerang 15119 – Banten

Telp : (62-21) 5525388, 5524839

Shipping

Untuk mengetahui pihak-pihak yang memberikan layanan di bidang ekspor-impor seperti freight forwarder, shipping agent, warehousing dan lain-lain, anda dapat mengakses http://www.indoshippinggazette.com/

Catatan: Hanya anggota dari blog ini yang dapat mengirim komentar.